中國人民財產(chǎn)保險股份有限公司(以下簡稱“人保財險”)公布的業(yè)績數(shù)據(jù)顯示,其信用擔保業(yè)務在半年內(nèi)錄得高達29億元的虧損,這一數(shù)字在業(yè)界引發(fā)了廣泛關注與深度討論。作為國內(nèi)保險市場的領軍者,人保財險在信用擔保領域的此番巨虧,不僅揭示了該業(yè)務在當前復雜經(jīng)濟環(huán)境下的高風險性,也將其推至一個必須審慎評估與果斷決策的戰(zhàn)略十字路口。

一、 虧損探因:多重風險疊加下的經(jīng)營挑戰(zhàn)

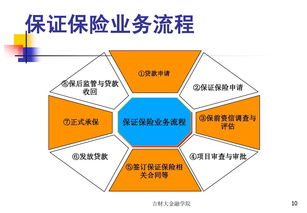

信用擔保業(yè)務,本質(zhì)上是為債務人的信用風險提供保障,其盈利狀況與經(jīng)濟周期、信用環(huán)境緊密相連。人保財險此次半年虧損29億元,背后是多重因素共振的結(jié)果:

- 宏觀經(jīng)濟承壓與信用環(huán)境惡化: 當前全球經(jīng)濟不確定性增加,國內(nèi)部分行業(yè)和企業(yè)面臨經(jīng)營壓力,償債能力下降,導致違約事件增多,直接推高了信用擔保業(yè)務的賠付支出。

- 業(yè)務結(jié)構(gòu)與管理風險: 可能涉足了部分風險集中度較高或風險評估不夠?qū)徤鞯膿m椖浚诮?jīng)濟下行時風險加速暴露。內(nèi)部的風險定價、承保審核、保后管理等環(huán)節(jié)若存在短板,也會放大損失。

- 市場競爭與定價壓力: 激烈的市場競爭可能導致部分業(yè)務為獲取份額而采取了過于激進的定價策略,未能充分覆蓋潛在風險,埋下虧損隱患。

二、 十字路口:人保財險的潛在選擇路徑

面對信用擔保業(yè)務的嚴峻虧損局面,人保財險的戰(zhàn)略選擇將直接影響其未來財務狀況和整體發(fā)展軌跡。可能的路徑包括:

- 戰(zhàn)略性收縮與調(diào)整: 這是最直接的應對方式。公司可能會大幅收緊信用擔保業(yè)務的承保政策,提高準入門檻,聚焦于風險更可控、盈利模式更清晰的細分領域或客群。加強對存量業(yè)務的風險排查與化解,逐步優(yōu)化業(yè)務結(jié)構(gòu)。

- 強化風控與科技賦能: 痛定思痛,投入更多資源升級風控體系。利用大數(shù)據(jù)、人工智能等科技手段,提升客戶信用評估的精準度、風險預警的及時性以及保后管理的有效性,從技術上筑牢風險防火墻,實現(xiàn)業(yè)務的精細化、智能化管理。

- 尋求協(xié)同與模式創(chuàng)新: 考慮將信用擔保與其他保險業(yè)務(如財產(chǎn)險、責任險)或金融服務進行更深入的協(xié)同,設計綜合性的風險解決方案,而非孤立經(jīng)營擔保業(yè)務。也可以探索與政府、銀行、擔保機構(gòu)等合作,創(chuàng)新風險分擔模式,分散整體風險。

- 徹底剝離或大幅退出: 如果判斷信用擔保業(yè)務與公司核心戰(zhàn)略協(xié)同度低,且長期風險收益特征不佳,不排除做出更決斷的選擇,即逐步剝離或大幅退出該業(yè)務板塊,將資源和資本重新配置到更具競爭優(yōu)勢和發(fā)展?jié)摿Φ暮诵臉I(yè)務上,以保障集團整體盈利的穩(wěn)定與增長。

三、 未來展望:平衡風險與發(fā)展的新篇章

無論人保財險最終作出何種選擇,其決策都需基于對宏觀趨勢的深刻洞察、對自身能力的客觀評估以及對股東價值的長期負責。短期而言,控制虧損、穩(wěn)定局面是當務之急;中長期看,如何構(gòu)建與自身實力相匹配、能夠穿越經(jīng)濟周期的信用風險管理能力,才是根本。

此次29億元的虧損,無疑是一次沉重的警示,但也可能成為人保財險重新審視并優(yōu)化其非核心或高風險業(yè)務布局的契機。在堅守保險保障本源的前提下,通過更審慎的戰(zhàn)略抉擇、更嚴密的風控建設和更靈活的運營調(diào)整,人保財險有望將此次挑戰(zhàn)轉(zhuǎn)化為推動高質(zhì)量發(fā)展、強化綜合風險管理能力的催化劑。市場正密切關注其下一步動作,這不僅是其自身發(fā)展的關鍵一步,也為整個行業(yè)在信用風險領域的經(jīng)營提供了重要參考。